A CIG Pannónia részvényeivel jelenleg a kibocsátási árfolyam alatt kereskednek a pesti tőzsdén. Mostanra az alapítók többségének kezdeti befektetése többé-kevésbé megtérült úgy hogy közben megőrizték a befolyásoló részesedésüket a 38 milliárd forintos tőzsdei kapitalizációjú társaságban. A 2010 októberében jegyző új befektetők azonban csak akkor remélhetik a kezdeti veszteségeik megtérülését, ha a társaság nyereségessé válik.

A társaság eddigi veszteségeit alapvetően az életbiztosítási üzletágban, ezen belül elsősorban a unit-linked életbiztosítások piacán elért agresszív növekedés idézte elő.

Ennek megértéséhez egy rövid kitérőt kell tennünk. A unit-linked biztosítás cash flow-ja az első években negatív a magas szerzési költségek miatt (a biztosításközvetítő gyakran az első éves díj 100-180%-át kapja meg jutalékként). Az ügyfél számláján lévő pénz egy része ez után is egy ideig „virtuális”: nem az ügyfél saját pénze fial ott (azt, sőt annak többszörösét elköltötték kezdeti költségekre), hanem átmenetileg a biztosító rendeli oda a saját tőkéjét. Ezért van az, hogy az ügyfél számláján nem forintösszeget mutatnak ki, hanem befektetési egységeket.

Hosszú távon a befizetések hozama elméletileg kitermeli a költségeket. A biztosító visszaveszi, amit ideiglenesen az ügyfélnek adott, és mindenki jól jár. A unit-linked üzletág hosszú távú jövedelmezősége tehát elsősorban a törlési hányad alakulásán múlik, mivel a portfólió fiatal szerződései masszív veszteséget termelnek. (A törlési hányad az év során felmondott és visszavásárolt szerződések és az év végén élő szerződések aránya.) A törlési hányadot pedig alapvetően az befolyásolja, hogy milyen motiváció vezette az ügyfeleket a szerződéskötéskor: ha nyugdíj célú megtakarítás vagy más takarékossági megfontolás, úgy a portfólió idővel elérheti a jövedelmező korösszetételt. De ha az ügyfeleket rövid távú előnyökkel (például adóoptimalizálással) veszik rá a szerződéskötésre, akkor a portfólió törlési hányada tartósan magas marad és nem fog nyereséget termelni. Megjegyezzük, a magyar számviteli jogszabályok megengedik, hogy a biztosító elhatárolja az életbiztosítások szerzési költségeit (azaz szétterítse a kezdeti költséget a várható teljes tartamra), így a portfólió felépülésének kezdeti szakaszában a ténylegesen elért cash flow-nál sokkal jobb számviteli eredményt mutasson ki.

Egy unit-linked portfóliót felépítő biztosító tehát zsákszámra égeti a pénzt, ezért újabb és újabb tulajdonosi tőkeinjekcióra van szüksége. Így volt ezzel a CIG Pannónia is. Erre a kockázatra a CIG Pannónia kibocsátási tájékoztatójában is felhívták a figyelmet.

A PSZÁF közbelép

Bár a díjbevétel és a piacrészesedés imponáló ütemben nőtt, az egyre növekvő veszteségek és a gyorsan olvadó szavatolótőke miatt a PSZÁF 2009 áprilisban célvizsgálatot rendelt el a CIG Pannóniánál. A vizsgálatot lezáró JÉ-II/IB-219/2009 számú határozatban egyebek között három éves horizontú pénzügyi helyreállítási terv készítésére kötelezte a CIG-et. Pénzügyi helyreállítási tervet akkor írnak elő, ha a biztosító szavatoló tőkéje (a korrigált saját tőkéje, biztosítási törvény [Bit.] 123-124. §) az úgynevezett biztonsági tőke szintje alá csökken. Amikor a biztosító szavatoló tőkéjének elégséges voltát vizsgálják, két kritikus határértéket néznek.

Az első (ami többnyire egyúttal a magasabbik is) a minimális szavatolótőke-szükséglet, amit a biztosító tevékenységéből és a tevékenységének méretét leíró kockázati paraméterekből kell kiszámolni. Nagy egyszerűsítéssel a CIG minimális szavatolótőke-szükséglete a unit-linked termékcsoportoknál a unit-linked tartalék állomány legalább 85%-ának 4%-a (Bit. 8. sz. melléklet 15.-20. pontjai).

A másik határérték a biztonsági tőke, amit a minimális szavatolótőke-szükséglet egyharmadában, de életbiztosítási ágnál minimum 3,5 millió euróban állapít meg a törvény (Bit. 125-126. §).

A CIG szavatolótőkéje 2009 végén a PSZÁF Aranykönyve nyomán számításaink szerint kb. 366 millió forint lehetett (864 millió forint saját tőke mínusz 498 millió forint immateriális javak). A minimális szavatolótőke-szükséget kb. 287 millió forint lehetett (8.431 millió forint 85%-ának 4%-a). A biztonsági tőke szintje a 2009-es szabályok szerint 3,2 millió euró, azaz 796 millió forint volt. (Megjegyzés: a kibocsátási tájékoztatóban a fenti számításoktól eltérően a 2009. év végi minimális szavatolótőke-szükségletre 120 millió forintot adtak meg. Az eltérést esetleg a viszontbiztosítás figyelembe vehető aránya okozhatja. Mindez nem érinti azt a tényt, hogy a társaság szavatolótőkéje nem érte el az előírt biztonsági tőkét.)

A CIG által benyújtott pénzügyi helyreállítási tervet a PSZÁF 2010 márciusában a JÉ-II-6/2010 számú határozatában elfogadta, és kötelezte a céget, hogy havonta szolgáltasson adatot a helyreállítási terv végrehajtásáról. A kibocsátási tájékoztatóból tudható továbbá, hogy a PSZÁF a vizsgálati jelentésében megállapításokat tett azon gyakorlattal kapcsolatban, amely a CIG Pannónia egyes természetes személy tulajdonosainak, és ezen természetes személyek tulajdonában álló cégeknek a CIG Pannóniával kialakított kapcsolatrendszerét és együttműködését érinti. Ennek részeként a PSZÁF fontosnak tartotta e szolgáltatások indokoltságának, szükségességének, valamint ár-érték aránya megfelelőségének biztosítását, és előírta ezeknek a szerződések a felülvizsgálatát.

Az SBI 2010 májusában tőkét emelt a CIG-ben (ld. a cikk első részét). 2010. július 1-jén Farkas Ádámot Szász Károly váltotta a PSZÁF élén, aki a JÉ-II-55/2010. számú határozatával szeptemberben megszüntette a CIG adatszolgáltatási kötelezettségét. A fent említett ̶ egyes alapítók tulajdonában álló ̶ cégek és a CIG Pannónia együttműködésének ügyében a PSZÁF az után további intézkedést nem tett. Nem tudhatjuk, hogy mely tulajdonosokról van szó, mivel a PSZÁF határozatban az érintettek nevei ki vannak X-elve. A magunk részéről például a Brókernet tulajdonosi és alvállalkozói (biztosításközvetítői) jogviszonyából fakadó érdekkonfliktus kezelésének részleteibe pillantanánk bele szívesen.

Versenyelőnyök

Milyen versenyelőnyöknek köszönheti a CIG unit-linked terméke ezt a páratlan növekedést? Egyes rendelkezésünkre bocsátott üzletkötői ajánlatokat és a biztosító termékleírását áttekintve úgy véljük, hogy a CIG Pannónia unit-linked életbiztosításainak legfontosabb versenyelőnyei (azaz azok a jellemzők, a versenytársakénál vonzóbbá tehetik) a következők:

A befektetési egységek tőke- és hozamgarantált eszközalapokba fektetése egyedülálló a magyar piacon. Tőke- és hozamgaranciát általában hagyományos életbiztosításokhoz ajánlanak a biztosítók (és ez általában nyereségmegosztással párosul), a unit-linked termékek esetében a befektetési kockázatot kizárólag az ügyfél szokta viselni. A CIG Pannónia tőke-és hozamgarantált eszközalapja rövid lejáratú magyar állampapírokba és alacsony kockázatú vállalati kötvényekbe fektet. Mivel ezt az alapot maga a CIG Pannónia kezeli, ezért ezt a garanciát a biztosító saját tőkéje fedezi.

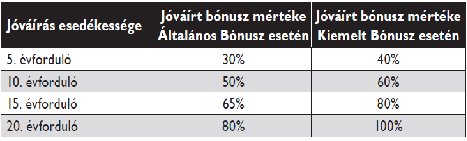

A hűségbónusz-rendszerben a biztosító ötévenként jóváír egy, a befizetett díjak meghatározott részének megfelelő összeget az ügyfél számláján. Mivel ezt a nyereséget nem az ügyfél pénze termeli ki, a hűségbónuszt is a biztosító saját tőkéje fedezi.

Forrás: a Pannónia Pro Befektetési Életbiztosítás különös feltételei

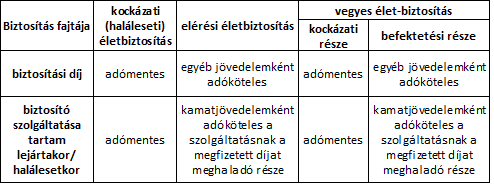

A CIG Pannónia 2010-ben és 2011-ben kérte egyes életbiztosítási típusszerződéseinek feltételes adómegállapítását a Nemzetgazdasági Minisztériumtól. A minisztérium által kiadott határozat megállapítja a társaság egyes biztosítási termékeinek adózási és elszámolási kérdéseit. Ezzel a határozattal tudja a biztosító alátámasztani az adóoptimalizálásra hivatkozó eladási érveit (például hogy a biztosító díja, illetve szolgáltatása mely esetekben adómentes, illetve hogyan csoportosíthat át a vállalkozás adóalapot az üzleti évek között).

Ezen határozat jelentőségének a megértéséhez egy újabb kitérőt kell tennünk, ezúttal az adózás területére. A következő táblázatban összefoglaltuk a munkáltató által a munkavállaló, mint biztosított vagy kedvezményezett javára kötött biztosítási szerződések legfontosabb személyi jövedelemadó szabályait:

Az elérési életbiztosítások és a vegyes életbiztosítások megtakarítási része után tehát két alkalommal adózunk: a díj után a díjfizetéskor, a hozam (azaz a szolgáltatásnak a díjat meghaladó része) után pedig a biztosító szolgáltatásakor.

A Nemzetgazdasági Minisztérium által kiadott feltételes adómegállapítás kimondja, hogy a CIG Pannónia ̶ kérelemben nevesített ̶ életbiztosításai: kockázati életbiztosítások, melyek munkáltató (szerződő) által fizetett díja a biztosított magánszemély adómentes jövedelme. A nevesített szerződések a különös feltételeik szerint olyan teljes életre szóló kockázati életbiztosítások, amelyeket az ügyfél bármikor átalakíthat határozott tartamú vegyes életbiztosítássá és "visszavásárolhatja" (azaz hozzájut a befektetési egységek értékéhez). A feltételes adómegállapításról szóló határozat szerint ebben az esetben a tartammódosításig befizetett díj adókötelessé válik, azaz a biztosítási díj után az ügyfél gyakorlatilag halasztott adófizetési lehetőséghez jut.

Azaz a munkáltató kockázati életbiztosítás formájában, halasztott adófizetés mellett adhat például jutalmat a dolgozóinak.

Mivel egy feltételes adómegállapításról szóló határozat csak a konkrét ügyben (ez esetben egyes biztosítási típusszerződésekre) állapít meg adókötelezettséget vagy -mentességet, egy ilyen egyedi határozat önmagában is nyújthat versenyelőnyt, de elvileg nincs akadálya annak, hogy bármelyik versenytárs feltételes adómegállapítást kérjen a saját, hasonló tulajdonságokkal rendelkező típusszerződéseire.

A fenti versenyelőnyök nagyban hozzájárulnak a CIG Pannónia unit-linked termékeinek átütő sikeréhez, de ezek a jellemzők kockázatot is hordoznak a társaság eredményességére, ennélfogva a saját tőkéjére és a részvény árfolyamára nézve is.

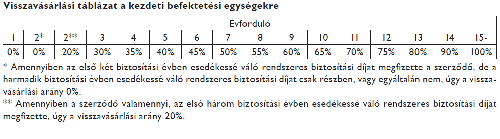

A tőke- és hozamgarancia egy esetleges jegybanki kamatemelésnél veszteségeket okozhat a biztosítónak. Az ügyfelek rövid távú érdekeire (hozam- és adóoptimalizálásra) apelláló értékesítés pedig könnyen egy nagy törlési hányadú portfólió felépüléséhez vezethet, márpedig ez egyik oldalról a szerzési költségeken, a másik oldalról a visszavásárlásokon keresztül erodálja a cash flow-t és a saját tőkét. Ezeknek a kockázatoknak a csökkentésére szolgál a hűségbónusz-program és az első három év befizetéseiből képzett kezdeti egységek csökkentett visszavásárlási értéke.

Forrás: a Pannónia Pro Befektetési Életbiztosítás különös feltételei

Szép kilátások

A CIG a kibocsátási tájékoztatóban bemutatta az Ernst & Young által készített beágyazott érték (embedded value) számítás eredményét. A beágyazott érték a meglévő eszközök nettó értékének és a jövőben várható hozamok nettó jelenértékének összege - és mint ilyen, figyelmen kívül hagyja a társaság által a jövőben megszerezhető új szerződések cash flow-ját. A CIG Pannónia beágyazott értékére 2009 végén 8,3 milliárd forint jött ki, ami 132 forintos részvényárat jelentene, tehát az Equilor az általa javasolt 938 forintos kibocsátási árból 806 forintot tulajdoníthatott a jövőbeli növekedési lehetőségeknek.

A kibocsátási tájékoztatóban a CIG menedzsmentje kifejezte, hogy a magyar biztosítási piac relatív fejletlenségére és a pénzügyi szektorban is lecsapódó konvergencia folyamatra tekintettel az életbiztosítások iránti igény további növekedését várja.

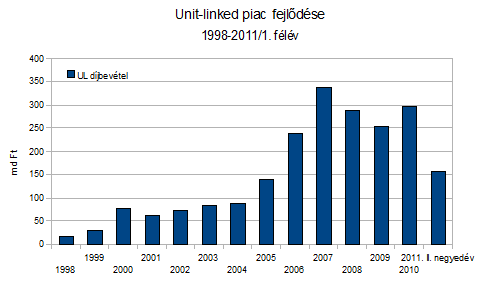

A magyarországi unit-linked életbiztosítások piaca egészen 2007-ig dinamikusan nőtt, a 2008-as válság óta azonban az egész piac stagnál. A válság elhúzódása miatt tehát egy agresszív növekedésre alapozó üzleti stratégiának a meglévő piaci újrafelosztására kell koncentrálnia, ami könnyen a szerzési költségek növekedését, és ezzel alacsonyabb jövedelmezőséget eredményezhet.

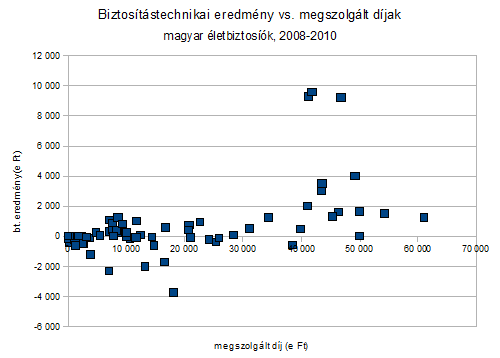

Egy életbiztosító számára a megfelelő nagyságú díjbevétel és piaci részesedés elérése önmagában nem elégséges a nyereséges működéshez. Ahogy korábban említettük, a gyors növekedés és a magas törlési hányad önmagában is leronthatja egy portfólió jövedelmezőségét. A következő grafikonon a magyar életbiztosítók életbiztosítási biztosítástechnikai eredményének és megszolgált díjának összefüggését ábrázoltuk (forrás: PSZÁF Aranykönyv 2008-2010).

Látható, hogy már viszonylag kis méret (azaz alacsony megszolgált díj) mellett is lehetséges nyereséggel művelni az üzletágat, ugyanakkor magas, 40 milliárd forint fölötti bevételnél is tapasztalunk negatív technikai eredményt és kimagasló jövedelmezőséget egyaránt. Az élet-portfólió jövedelmezőségét tehát nem annyira a mérete, mint inkább a növekedési üteme, a kora, jellege (a unit-linked portfóliók később fordulnak jövedelmezőre), és a minősége (a törlési hányad) befolyásolnak. Az ábra azt mutatja, hogy a lassan, minőségi portfóliót építő biztosítók már kis méret mellett is nyereségessé tudnak válni.

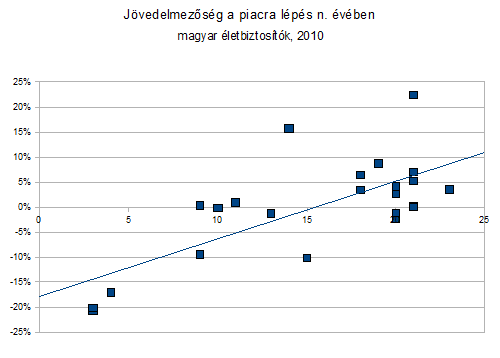

A következő grafikonon a magyar életbiztosítók életbiztosítási jövedelmezőségének és a koruknak (a piacra lépéstől számítva) összefüggését ábrázoltuk (forrás: PSZÁF Aranykönyv 2010). Jövedelmezőség alatt itt a biztosítástechnikai eredmény és a megszolgált díj arányát értjük.

Látható, hogy van, amit nem lehet siettetni, kell az a 10-15 év a nullszaldóhoz (Van olyan társaság, amelynek ez az üzletága még 20 év után is veszteséges.)

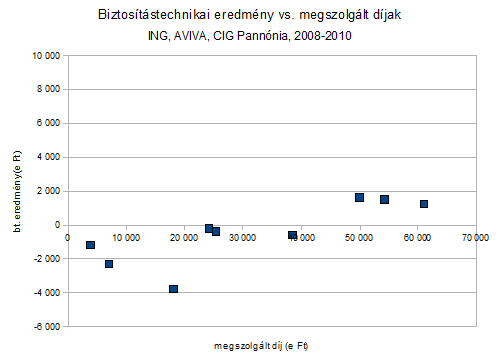

Ahogy az első részben említettük, a CIG-et kiváló magyar biztosítási szakemberek vezetik, akik a múltban már bizonyították, hogy sikerre tudnak vezetni agresszív növekedésen alapuló üzleti stratégiákat. A következő ábrán három kiválasztott életbiztosító életbiztosítási biztosítástechnikai eredményének és megszolgált díjának összefüggését ábrázoltuk (forrás: PSZÁF Aranykönyv 2008-2010). A kiválasztott biztosítókban az a közös, hogy az életbiztosítási üzletágat mindháromban Horváth Béla alapozta meg és vitte sikerre.

Az ING Biztosító élet üzletága 50-60 milliárdos megszolgált díjbevétel mellett mintegy 1,2-1,5 milliárd forintos biztosítástechnikai eredményt tudott felmutatni a működése 18. és 20. éve között. Az Aviva a 2009-es 14 milliárd forintos díjbevétel-csökkenés után 25 milliárdos bevételi szinten állt 2010-ben, és a biztosítástechnikai eredménye 13 évvel a piacra lépés után negatív. A CIG Pannónia biztosító biztosítástechnikai eredménye a működés harmadik évében negatív.

A fenti grafikonok igazolhatják az elemzőnek azt a várakozását, hogy a CIG Pannónia díjbevétele a közeljövőben gyorsan növekedhet, jövedelmezősége azonban rövid- és középtávon is lefelé mutató kockázatokat hordoz.